【門窗幕墻網】

(卓創資訊分析師劉云艷)

導語:2024年上半年電解鋁市場下行后強勢反彈,并刷新近兩年新高,除供需面變化外,宏觀驅動顯著。下半年,電解鋁市場基本面擾動有限,或仍以宏觀驅動下的資金偏好為主要驅動邏輯,并有望在下半年“金九銀十”消費旺季中再度拉升。但考慮到供給端持續高位運行,鋁價上行空間或有限。

一、市場回顧

上半年國內鋁市場整體呈現出“窄幅下行-強勢拉漲-見頂回落”的走勢,震幅較2023年明顯放寬,其走勢與我們在《2023-2024中國鋁市場年度報告》中預測的基本一致,但由于3月海外經濟復蘇明顯,美國及歐洲制造業PMI上漲,國內3月制造業PMI亦回暖,資金大量涌入期貨市場,現貨價格受帶動震蕩走強,并在5月下旬突破21000元/噸大關,造成我們對于高值的判斷和出現時間的預測出現偏差。截至6月28日,國內現貨鋁價日均價為20150元/噸,該價格較年初上漲了3.44%(見圖1)。

2024年上半年電解鋁市場運行的低點出現在2月下旬,價格為18670元/噸。主因供強需弱拖累春節前后鋁價走低。進入3月份,在宏觀情緒偏暖及旺季需求恢復的情況下,鋁價進入強勢上漲通道,并持續到5月底。并在5月30日達到21700元/噸,創造年內高點的同時并刷新了2022年4月下旬以來高位。之后因消息面轉弱,加之供應增加及淡季需求表現偏弱,鋁價從高位顯著回落。

從相對水平來看,2024年1-6月份,國內現貨鋁價均價為19795元/噸,較2023年同期上漲1309元/噸,漲幅為7.08%;較2023年全年均價上漲1100元/噸,漲幅為5.88%;從長周期運行趨勢來看,價格位于近五年相對高位水平(見圖2)。

上半年電解鋁市場存在一季度和二季度末的兩波回調,宏觀轉向和弱需求是主要的下行壓力。但自3月起,市場自低位持續走強,良好的基本面運行格局與宏觀利好共同作用,支撐鋁價攀升至2022年4月以來新高。

二、驅動因素分析

宏觀:國內外制造業復蘇有色市場受帶動明顯

自2023年下半年起,全球經濟復蘇韌性較強,國內需求受一系列政策帶動較強,市場經濟預期良好,宏觀樂觀情緒升溫。2024年一季度宏觀相對溫和,進入3月海外經濟復蘇跡象明顯提升,并且呈現加速上漲。美國制造業PMI為50.3,為近兩年的新高值,歐洲制造業PMI連續3個月環比上升,升至48.4%,國內3月制造業PMI亦出現同步回升,多頭資金涌入有色市場,帶動有色市場不斷沖高,對于鋁價上漲驅動明顯。盡管4-5月相關數據走弱,但市場對于后市需求態度樂觀,宏觀驅動仍較強,支撐鋁價繼續上行。進入6月,宏觀指引轉向,資金出離,有色市場進入下行通道。

供應:供應端運行平穩,云南復產增量有限,社會庫存延續較低水平。

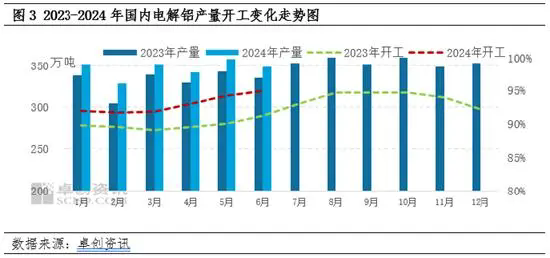

產量方面,據卓創資訊監測,截至2024年6月底國內鋁冶煉企業建成產能4477.3萬噸,運行產能4248.9萬噸,運行產能較去年上半年增加166萬噸。產量方面,2024年1-6月國內電解鋁產量為2081.87萬噸,較去年同期增加90.98萬噸,增幅4.57%。產能運行率方面,2024年1-6月國內電解鋁企業平均產能運行率為94.90%,較去年提升3.06個百分點。

上半年供應增量主要有三個方面,一是國內主要建成產能運行平穩,無明顯減停產情況出現,產量供應良好。二是2023年凈新增的內蒙古、廣西、青海等地共計87.3萬新產能穩定運行,為年內產量增長提供穩定助益。三是二季度起云南地區穩定推進復產,截至日前復產進程過半,亦增加了這部分產量增量。另外,上半年鋁價穩中上行,行業利潤良好,亦助力上半年鋁廠維持高負荷運行。

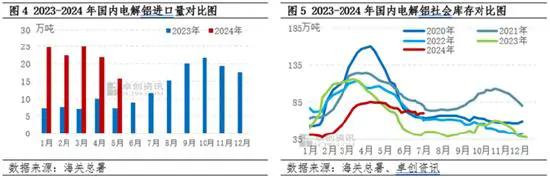

進口方面,根據海關總署數據顯示,2024年1-5月國內電解鋁累積進口量109.86萬噸,累計同比增幅177.64%。今年進口量攀升明顯,主要原因在于東歐某國原鋁長單供應存在,每月10萬噸供應量,且不受進口窗口影響,使得上半年進口量增加明顯。其他國家和地區的進口量維持在合理區間。

庫存方面,截至2024年6月27日,國內上海、廣東、江蘇、浙江、河南五個主要地區的社會庫存量為70.1萬噸,較去年6月底的40.5萬噸增加29.6萬噸,增幅73.09%。可以看到,2024年上半年庫存水平較去年同期處于高位,但相較于過去五年同期仍然處在相對低位。這似乎與當前社會需求端的實際感受不一,因為這是在鋁水比提升,鋁錠流通量減少的大背景之下存在的。

鋁水就地轉化率方面,2023年我國的鋁水就地轉化率已提升至70%左右,以2023年4121萬噸的產量來看,較2022年鋁錠供應量減少150萬噸左右,而2024年直接鋁水就地轉化率已經提升至73%左右。以上半年2082萬噸的產量來看,今年鋁錠供應量較去年上半年縮減35萬噸左右。政策引導下的鋁水就地轉化率提升,一方面符合節能降碳的需求,對企業亦是降本增效;另一方面則使得鋁錠供應量降低,間接促使電解鋁價格穩步上行至高位。

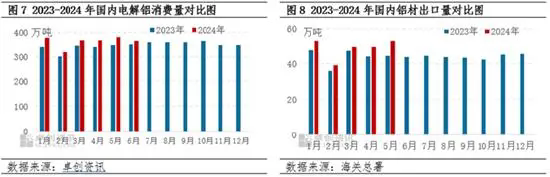

需求:總量穩步上行結構繼續調整

總需求量來看,據卓創資訊監測,2024年1-6月國內電解鋁消費量為2180.21萬噸,同比增加164.21萬噸,增幅8.15%。盡管面臨著房地產領域的調整,需求增長面臨一定阻力,但新能源車和光伏等新質生產力的拉動仍保證了用鋁需求的穩步增長。但值得一提的是,與鋁水轉化同時提高的是鋁棒產量提升明顯,而鋁棒的部分隱性庫存無法體現至庫存數據,反而是體現在了需求數據中,一定程度使得需求數據的表現略高于市場實際感受。但切實的需求增長數據,仍為鋁價高企提供了基本支撐。

出口方面,海關總署數據顯示,2024年1-5月國內鋁材出口量為244.46萬噸,同比去年增加25.01萬噸,增幅11.4%。盡管面臨著部分國家對國內鋁加工產品的制裁及海運費的上漲,上半年鋁材產品出口仍較為亮眼,但受限于出口利潤的壓縮,出口量或將難以超過2022年的高位,對國內市場的拉動作用也隨著鋁價高位和出口空間壓縮而減弱。

房地產方面,據卓創資訊數據顯示,2024年1-5月房地產市場用鋁量為623.71萬噸,較去年同期減少5.84%。整體來看,1-5月房地產市場延續偏弱態勢,建筑用鋁型材難有明顯提振,鋁棒消費疲弱,加工費難有好轉。盡管國內持續推進房地產相關消費和去庫存進程,但對鋁需求的實際帶動仍有待觀察。

汽車方面,1-5月份,國內汽車市場累積用鋁量為153.21萬噸,同比提升10.36%。得以于汽車工業的長足發展,上半年國內汽車用鋁量創歷史新高。1-5月,汽車產銷分別完成1138.4萬輛和1149.6萬輛,同比分別增長6.5%和8.3%。隨著汽車產銷的提升,新能源車占比亦有明顯提升,1-5月,新能源汽車產銷分別完成392.6萬輛和389.5萬輛,同比分別增長30.7%和32.5%;新能源汽車新車銷量達到汽車新車總銷量的33.9%。汽車產量的穩步增長,使得國內汽車用鋁量邁上新高。

成本利潤:鋁價高企行業利潤較為可觀

據卓創資訊監測,2024年1-6月我國電解鋁企業算數平均生產成本均值17822.62元/噸,累計同比增幅0.42%;2024年1-6月電解鋁行業平均盈利均值1982.60元/噸,累計同比增幅156.05%。今年原料方面國內氧化鋁價格在二季度上漲明顯,而去年同期氧化鋁價格高位回落,且電費、預培陽極價格有所下調,電解鋁生產成本變動不大。利潤方面,隨著電解鋁價格上漲至兩年來高點,企業利潤空間擴大明顯,亦提升了部分企業的復產積極性。

綜合來看,上半年電解鋁市場基本面運行格局良性,在宏觀指引向好支撐下,鋁價得以在二季度強勢上行。

三、下半年展望

展望下半年,影響電解鋁市場運行的因素主要有兩個方面,一是宏觀面美聯儲貨幣政策調整下的資金市場偏好、地緣局勢波動背景下的貿易格局對國內出口的影響;二是基本面國內供應端新增產能的影響、需求端地產等領域的需求變化等等。

宏觀方面:國際方面,二季度美國通脹放緩信號和主要經濟體央行率先開始降息,強化了市場對下半年美聯儲降息的預期。美聯儲降息開啟大概率在9月或11月,預計降息次數不超過2次,且目前美聯儲鷹派表態較重,次數可能為1次,時間有向25年轉移的趨勢。三季度的經濟數據是指引最終降息窗口開啟的關鍵,美元指數或先強后弱。預期的變動或將更頻繁的影響有色市場波動,作用至鋁價而言,或將呈現先漲后跌局面。國內方面需要關注7月份的二十屆三中全會,年內萬億超長期國債仍有較大釋放空間,宏觀向好預期不變,但對市場實際需求端拉動仍需要實際觀察。總體來看,宏觀驅動下的資金市場偏好仍是下半年鋁價運行的主要驅動邏輯。

供應方面:產能體量變動有限,供應維持高位。主要關注內蒙古華云三期投產進程及新疆農六師產能轉移項目,共涉及37萬噸凈新增產能,對供應端影響或較為有限。另外則需要關注三季度旺季到來時社會庫存的變化。總體來看,供應端對下半年鋁價指向偏空。

需求方面:關注地產領域需求恢復進程以及新能源車、光伏等新質生產力領域下半年的需求貢獻。另外國內關于地產、消費品以舊換新等政策對于市場的實際需求拉動或將有所顯現。總體來看,下半年需求端的變化是影響價格變動的關鍵。

季節性變動參考:電解鋁價格具有明顯的季節性特點,3-4月、9-10月份上漲概率較高

電解鋁價格波動具有一定的季節性特征,結合近十年季節性波動特點來看,具體表現為金三銀四和金九銀十的旺季會出現明顯上行,尤其是9、10月份受到消費旺季的帶動下漲幅會更明顯。11-12月電解鋁逐漸進入消費淡季,市場下跌概率較大。結合大宗商品周期,及國內外經濟發展進程,預計下半年電解鋁市場依然將延續上述季節性波動規律。

總體來看,預計下半年電解鋁市場或偏強運行,7月隨著季節性淡季到來而回撤,金九銀十重新帶動上行,11-12月市場承壓下行,總體維持高區間狀態。結合全文分析,卓創資訊延續《2023-2024中國鋁市場年度報告》中關于下半年的趨勢預測,預計下半年電解鋁市場先跌后漲,年末受季節性影響再度回撤,受到鋁產品良好基本格局支撐,運行區間或在19000-22000元/噸高位運行。根據季節性規律判斷,下半年的高點大概率出現在10月份,低點或出現在7月份(具體價格走勢參考圖13)。

風險提示:美聯儲貨幣政策的變化,地緣風險超預期,貿易格局的調整。